Что такое банковский аккредитив

Если вам предстоит сотрудничество с новым покупателем/поставщиком, но работать по предпоставке/предоплате вы не готовы, тогда решением в вашей ситуации может стать такой банковский инструмент, как аккредитив. На сегодняшний день, использование аккредитива популярно как во внешней торговле (экспортно-импортные операции), так и во внутренней (операции внутри страны). Но что же такое этот аккредитив?

Если говорить простыми словами, аккредитив – это один из способов расчета покупателя с продавцом, при котором в роли гаранта платежа выступает банковское учреждение. Основными участниками сделки при аккредитивной форме расчета являются:

- аппликант (плательщик по аккредитиву; приказодатель аккредитива) – клиент, по поручению которого открывается аккредитив

- бенефициар – получатель платежа по аккредитиву

- банк-эмитент (банк покупателя) – банк, который открывает аккредитив по поручению аппликанта

- исполняющий банк (банк продавца) – банк, который производит выплату по аккредитиву бенефициару

Как это работает? Пример.

- Покупатель и продавец заключают контракт, в котором прописываются все условия аккредитивного расчета

- Покупатель обращается в банк с заявлением на открытие аккредитива на сумму, причитающуюся продавцу за отгруженный товар

- Банк-эмитент информирует исполняющий банк об открытии аккредитива

- В свою очередь исполняющий банк уведомляет продавца об открытии аккредитива

- Продавец отгружает товар и предоставляет подтверждающие документы в свой банк

- Исполняющий банк передает документы банку-эмитенту

- После проверки всех документов банк-эмитент перечисляет средства исполняющему банку, который в свою очередь производит платеж на имя поставщика (бенефециара)

- Банк-эмитент передает документы покупателю (аппликанту)

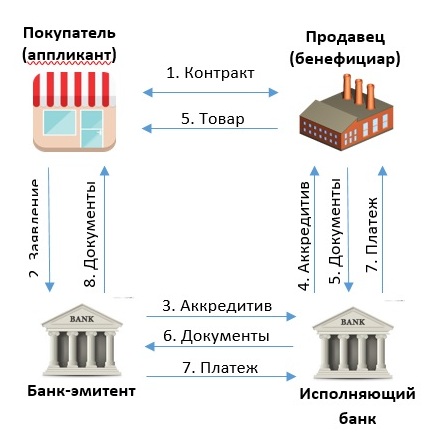

Схема аккредитива

Виды аккредитивов

Если вы таки решились использовать аккредитивную форму расчёта при вашей последующей сделке, нужно помнить, что одним из обязательных пунктов, который указывается как при заполнении заявления на открытие аккредитива, так и в самом аккредитиве, это вид аккредитива. В силу их разной степени надежности, схем выплат и других аспектов, их существует различное множество. Поэтому очень важно правильно подобрать именно тот вид аккредитива, который будет наиболее оптимальным для вас при заключении той или иной сделки.

Давайте разберемся, какие виды аккредитивов существуют, и в чем особенность каждого из них.

Различают следующие виды аккредитивов:

Покрытый аккредитив (депонированный) – аккредитив считается покрытым, когда сумма платежа перечисляется банком-эмитентом банку получателя на весь срок действия аккредитива. То есть, деньги уже сразу находятся в распоряжении банка получателя и являются гарантированным покрытием.

Непокрытый аккредитив (гарантированный) – при данном виде аккредитива денежные средства перечисляются на счет банка получателя лишь тогда, когда приходит время исполнения аккредитива. То есть, денежные средства не сразу поступают на счет банка получателя, как при покрытом аккредитиве.

Отзывной аккредитив – аккредитив, который может быть отозван (аннулирован) банком или плательщиком до момента подачи всех необходимых документов получателем.

Безотзывной аккредитив – аккредитив, который не предполагает возможности его отзыва (аннулирования).

Подтвержденный аккредитив – аккредитив, при котором исполняющий банк гарантирует выплату суммы получателю, независимо от того, перечислит ли банк отправителя (банк-эмитент) ему деньги.

Неподтвержденный аккредитив – предполагается, что платеж поступит получателю только в том случае, если банк отправителя перечислит деньги. То есть, только банк-эмитент несет обязательства по исполнению аккредитива.

Аккредитив с красной оговоркой – аккредитив, при котором получателю перечисляется авансовый платеж еще до момента передачи им подтверждающих документов.

Револьверный аккредитив – аккредитив, который открывается на часть суммы платежей и автоматически возобновляется по мере осуществления расчётов за очередную партию товаров.

Трансферабельный (переводной) аккредитив – аккредитив, который дает возможность бенефициару перевести его (полностью или частично) на иное лицо с сохранением условий.

Резервный аккредитив – при использовании данного вида аккредитива банк обязан произвести выплату (за счет собственных средств) получателю даже в том случае, если приказодатель аккредитива отказался от платежа. По своей сути данный аккредитив является банковской гарантией.

По способу платежа аккредитивы могут подразделяться на следующие виды аккредитивов:

С платежом по предъявлении документов – оплата бенефициару производится лишь после предъявления и проверки всех необходимых документов.

С отсрочкой платежа – оплата по аккредитиву в пользу бенефициара производится не в момент предоставления документов, а в сроки установленные условиями аккредитива.

Со смешанным платежом – часть суммы оплачивается бенефициару по предъявлении документов, а часть – с отсрочкой платежа.

Какой вид аккредитива подойдет именно вам, зависит от специфики вашего бизнеса и от каждой конкретной сделки. Помочь подобрать наиболее оптимальный для вас вариант вам всегда смогут сотрудники банковского учреждения, в котором существует возможность открытия аккредитива.

Стоимость аккредитива

Стоимость аккредитива – это совокупность комиссий, связанных с его обслуживанием. Рассмотрим размеры наиболее популярных комиссий.

Открытие аккредитива в 5 крупнейших банков Казахстана обойдется вам от 0,2% от суммы аккредитива. А, например, авизование аккредитива – от 0,1% от суммы.

Стоимость наиболее популярных операций по аккредитивам в 10 крупнейших банках Казахстана.

| Банк/Операция | Народный Банк Казахстана |

| Открытие аккредитива | 0,2%, мин. 16 500, макс. 165 000 тенге |

| Авизование аккредитива | 0,1%, мин. 16 000 макс. 90 000 тенге |

| Проверка документов по аккредитиву | 0,15%, мин. 16 000, макс. 150 000 тенге |

| Изменения условий | 10 000 тенге |

| Аннулирование | 13 000 тенге |

| Платеж по аккредитиву | Не указано |

| Банк/Операция | ForteBank |

| Открытие аккредитива | 1-5 % годовых с пошаговым увеличением на 0,2% |

| Авизование аккредитива | 0,15%, мин. 18 000, макс. 90 000 тенге |

| Проверка документов по аккредитиву | 0,2%, мин. 18 000, макс. 180 000 тенге |

| Изменения условий | 9 000 тенге |

| Аннулирование | 18 000 тенге |

| Платеж по аккредитиву | 0,25%, мин. 12 000 тенге/50 долларов США, макс. 100 000 тенге/500 долларов США |

| Банк/Операция | Центркредит |

| Открытие аккредитива | От 2% до 5% годовых (согласно решения кредитного комитета) |

| Авизование аккредитива | 0,1%, мин. 18 000, макс. 100 000 тенге |

| Проверка документов по аккредитиву | 0,2%, мин. 20 000, макс. 180 000 тенге |

| Изменения условий | 9 000 тенге |

| Аннулирование | 15 000 тенге |

| Платеж по аккредитиву | 5 000 тенге |

| Банк/Операция | Евразийский Банк |

| Открытие аккредитива | 0,2%, мин. 25 000, макс. 200 000 тенге |

| Авизование аккредитива | 0,1%, мин. 20 000, макс. 150 000 тенге |

| Проверка документов по аккредитиву | 0,2%, мин. 25 000, макс. 200 000 тенге |

| Изменения условий | 10 000 тенге |

| Аннулирование | 20 000 тенге |

| Платеж по аккредитиву | 5 000 тенге |

| Банк/Операция | Bereke Bank |

| Открытие аккредитива | 0,2% от суммы, мин. 25 000 тенге, макс. 180 000 тенге |

| Авизование аккредитива | 0,1% от суммы, мин. 20 000 тенге, макс. 110 000 тенге |

| Проверка документов по аккредитиву | 0,15% от суммы, мин. 20 000 тенге, макс. 180 000 тенге |

| Изменения условий | 9 000 тенге |

| Аннулирование | 14 000 тенге |

| Платеж по аккредитиву | Не указано |

Срок действия аккредитива

Срок действия аккредитива – обязательная информация, которая должна быть отображена в самом аккредитиве. Без данной информации банк принять к исполнению аккредитив не имеет права. Срок действия аккредитива исчисляется от даты открытия аккредитива. Срок для открытия аккредитива устанавливается банком-эмитентом. Для открытия покрытого аккредитива срок не должен превышать 3-х рабочих дней, для непокрытого – не более 20-ти рабочих дней. Срок открытия аккредитива исчисляется банком (банком-эмитентом) со дня представления клиентом полного пакета документов.

Срок действия аккредитива обязательно должен оговариваться в договоре на поставку продукции или оказание услуг.

Срок действия аккредитива – срок, в течение которого поставщик должен предоставить исполняющему банку документы, подтверждающие соблюдение им всех условий аккредитива. И тогда сделка между ним и исполняющим банком будет считается заключенной, и возникнет обязательство последнего исполнить аккредитив. При установлении нарушений в части представления документов, получатель средств вправе повторно представить документы, предусмотренные аккредитивом, до истечения срока его действия.

При необходимости срок действия аккредитива может быть продлен.

Как открыть аккредитив

Для открытия аккредитива вам нужно обратиться в отделение одного из кредитных учреждений Республики Казахстан с пакетом необходимых для открытия аккредитива документов. Стоит отметить, что открытие аккредитива банком осуществляется лишь при наличии у него лицензии Национального Банка Республики Казахстан на проведение банковских и иных операций по открытию (выставлению) и подтверждению аккредитива и исполнению обязательств по нему. Далее – необходимо написать и предоставить сотруднику банка заявление на открытие аккредитива, а также предоставить копию договора, предусматривающего использование формы расчета с применением документарного аккредитива. Заявление пишется в произвольной форме, но обязательно должно содержать такую информацию:

- наименование и место нахождения приказодателя;

- наименование и место нахождения бенефициара, его банковские реквизиты;

- наименование авизующего банка;

- вид аккредитива;

- сумма аккредитива;

- способ исполнения аккредитива;

- указание банка, в котором аккредитив подлежит исполнению, или то, что он подлежит исполнению в любом банке;

- наименование товара или услуги;

- перечень документов либо условия, против которых должно производиться исполнение аккредитива;

- срок действия аккредитива, срок отгрузки (при необходимости), срок представления документов;

- наименование стороны, покрывающей банковские расходы по аккредитиву

На основании, полученного от вас, заявления банк оформляет вам аккредитив.

Как авизовать аккредитив

Авизование аккредитива – это извещение продавца об открытии аккредитива (в извещении содержатся условия аккредитива). Оно является важным этапом применения аккредитивной формы расчетов. Авизование аккредитива и изменений по нему осуществляется авизующим банком. Авизуя аккредитив или изменения, авизующий банк подтверждает, что он удовлетворен как подлинностью аккредитива или его изменений, так и тем, что авизо точно отражает сроки и условия аккредитива или полученных изменений. Кстати, авизующий банк может выполнять функции как подтверждающего, так и исполняющего банков. Нужно отметить, что авизующий банк обязан только проинформировать бенефициара об открытии аккредитива или об изменениях в нем, а осуществление выплат по аккредитиву не является его долгом.

Рамбурсирование аккредитива

Рамбурсирование аккредитива – предоставление денежных средств исполняющему банку для осуществления платежа по аккредитиву или же возмещение уже выплаченных по аккредитиву средств. Рамбурсирование осуществляется рамбурсирующим банком на основании инструкций (рамбурсных полномочий), полученных от банка-эмитента. После рамбусирования банком-эмитентом осуществляется возмещения выплаченных денежных средств рамбурсирующему банку. Так же рамбурсирование может осуществляться непосредственно самим банком-эмитентом. В таком случае процесс рамбурсирования называется прямым (простым) рамбурсом.

Основные преимущества рамбурсирования:

- содействие международным расчетам с использованием аккредитива

- дополнительная гарантия платежей банком-эмитентом для подтверждающего/исполняющего банка

- организация подтверждения и финансирования документарных аккредитивов, выпускаемых другими банками (как правило, при ограничениях использования лимитов по торговому финансированию, устанавливаемых иностранными банками)

Условия раскрытия аккредитива

Принцип действия аккредитива таков, что при наступлении неких условий, банк автоматически осуществляет списание средств в пользу продавца без дополнительных согласований с покупателем. Поэтому, для максимальной защиты своих интересов клиенту-покупателю необходимо очень тщательно продумывать список документов и условия раскрытия аккредитива. Данные условия прописываются в контракте, который заключается между покупателем и продавцом.

Преимущества и недостатки аккредитива

Как и любая другая форма расчета, аккредитив имеет свои преимущества и свои недостатки.

Преимущества аккредитива:

- обеспечивается безопасность сделки как для продавца, так и для покупателя

- гарантируется получения всей суммы денег от покупателя (при этом денежные средства не отвлекаются из хозяйственного оборота покупателя)

- обеспечивается контроль соблюдения условий сделки со стороны банка

- гарантируется полный возврат денег покупателю в случае отмены сделки

- дает возможность расширить не только рамки, но и географию рынка сбыта

Недостатки аккредитива:

- высокие комиссии банков

- сложный документооборот

Читайте также:

Банковская гарантия в РК: виды, условия выдачи

Индивидуальное предпринимательство: открытие, проверка, закрытие ИП в Казахстане

Как открыть текущий счет в банке